資産運用してますか?

第1弾。

大切なのはコツコツと。

色々な商品があり過ぎて分からないという人もいると思いますが「私もそう」です。

完璧に絶対的に良い商品を確実に手にしている人なんていませんので安心を。

結果論としてこれで良かったあれで良かったというだけなので何を触ろうが人がとやかく言う必要もありません。

あくまでも私の場合では、星の数ほどある商品から「保険」「株式」の2つを選択しています。

もう一度言います。

どれが正しいはありません。

しかし、運用期間中においては自分の運用は正しいと思いこむことは大切かもしれませんね。

色んな運用があるのを説明する事なんて出来ませんのでひろぱぱの例での話です。

久しぶりに資産見直しをしたので、自分への確認を込めて書いてみます。

2018年の一般的30代の貯金平均額と必要貯蓄ペース

2018年一世帯あたり平均貯金額は650万円と言われています。

これは保険などの支払いは別なのですがちょっと多い気がしますがこんなものなんでしょうかね。

これはテレビ朝日のニュースだったのですが、ネットではまた全然違います。

ネットでは色々調べてみましたが一世帯当たり100~300万円となっています。

これだとかなり少ない気がします。

現実的には不明という所でしょうが、あくまで説として捉える程度で良いと思いました。間をとって平均400~500万程度なら妥当かなと思います。

老後の保険体制がどうかはべつとして、不自由なくまかなうためには毎月11万程度貯金していけば老後も安泰だそうです。(30代からの場合の一世代あたり):東洋新聞調べ

これまた東洋新聞は叩かれてますが結局どないやねん!の問題は誰も計算出来ないという事です。

しかし一人では厳しい人が多いかもしれませんが世帯であれば確かに可能ですね。

そしてこれは、老後の安泰ベースなので、もちろん半分でも全然良いと思います。

さすがに、全く何もしないのは資本主義社会において危ないでしょう。

私は独身だったら危なかったかな(笑)^^;なんて思いながら見直してみました。

リスクとの兼ね合いがとても大事と思っていますので分散するのは当然ですが全てにおいてリスクはあります。

株式のリスク:運用額を間違えると利益確定時に大幅にマイナスになる可能性がある。

貯蓄保険のリスク:外資では引き出し時による為替の円高円安リスク、計画倒れで満期前に解約せざるを得なくなるリスク

貯金リスク:保険効力以上の預け入れたままでの銀行倒産、政府の税賄い強制差押さえ(戦後一度のみあり)

自宅現金保管リスク:火事・盗難など

つまりどこであれ大なり小なりのリスクは全てに存在しますが、投資としてはデメリットで増えませんが、リスクとしては貯金が一番安全なのは間違いないでしょう。

銀行に入れとくというのは銀行に金を貸してるのと同じなので銀行は勝手に株式や国債購入など私たちのお金でしています。

リスクではありますが政府保証があるのと一応プロですので気にしすぎると生活できなくなります(笑)。

30代ひろぱぱの運用方法

私は株式は20代からと長いですが、恥ずかしい話保険および貯蓄に関しては30代から始めました^^;

まず、私と嫁さんは完全に別財布で、私が生活費を支払っている形です。

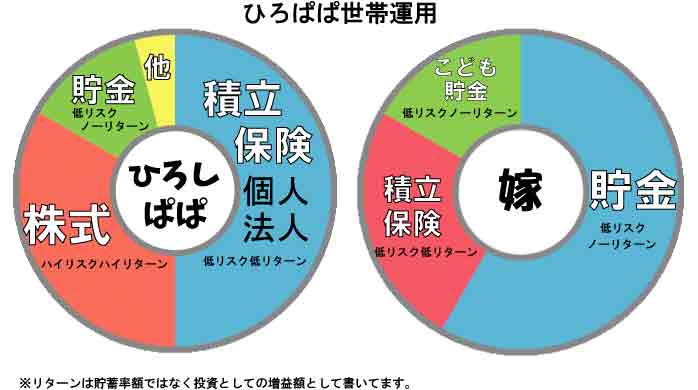

ひろぱぱ家の資産運用としては運用しているのは大半私のみで、嫁さんは保険以外は完全に貯蓄型です。

これによりリスクを分散しているとも考える事ができますので、間違ってはいないかなと思ってます。(あくまで私的運用の話)

そこで世帯運用および貯蓄割合いをグラフにしてみました。

私の他というのはブログなどです。

追記:2019年1月12日

この記事書いている時がブログが2万円~たまに5万円程度でしたが現在21万円程度になってます。やはり資産運用なので増えたり減ったり変動します。

嫁さんんの方は性格が出てますね。貯金重視で固い。

私がリスクある株式と事業をしているのでちょうどよい世帯バランスになってると思います。

毎月の金額としては平均よりもだいぶ多めですが、儲けているわけではないのでずば抜けてるわけでもありません。

だからといってストレスかかるまで無理はしてませんのでバランス的には精神的にも家計的にもとれています(現段階)

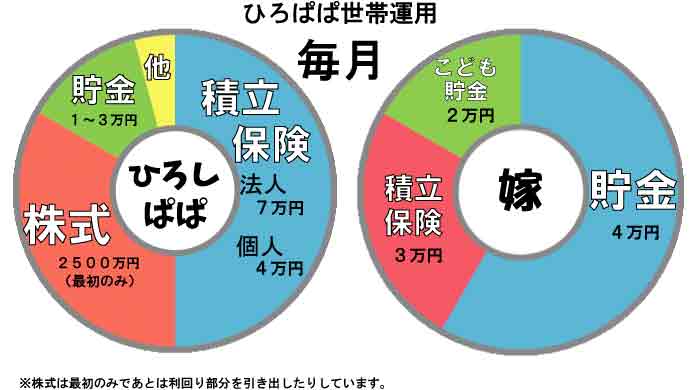

数字にするとこんな感じです。

株式は変動が激しいでのですが利回り以外が触ってませんので収支割合としては実は株式が一番ですが、支払い貯蓄(払い込み)割合としては積立生命保険が一番多いです。

結果的に完全に貯蓄運用金として入れてる金額は毎月約27万円づつ貯めていることになります。

●世帯貯蓄

【ひろしぱぱ】:約18万(内訳:会社で7万・個人11万)

【妻】:約9万円

2年前までは私の方はさらに14万多く保険に入ってたのですが、会社の方が少し苦しくなって法人貯蓄型生保の支払い量を1/3減らしました。

会社法人は経費型というのと貯蓄型なので、私が死んだ時の念の為や、健康なら早いですが退職金代わりです。

解約にするとバランスシートがマイナスを被り悪化しますので苦しい時は、減額で対応すればマイナスはありません。

本当に危ない時は解約しかありませんが、満期前の解約は投資としての貯蓄型保険は利回りベースで失敗となります。

ちなみに個人積立貯蓄生保は満期45歳(外資ジブラルタ)、55歳(外資ジブラルタ)、65歳(国内東京海上あんしん生命)で加入しています。

次回保険ごとでも見直してみようと思います。

しかしバランスシートでなくともグラフで見るとこんなにも見直せるんだと納得できます。

私は不動産物件など売買もしてたのでそれの分を株式に回している感じです。

他は仕事で稼いだものをコツコツ回していますが、法人経営なので全経費型の生命保険が大きなウェイトを占めています。

※FWD富士保険:これは10年後には必ず出さないといけない生保でずっと払っているとマイナスになっていくという変わった貯蓄型生保です。

問答無用で経営者は10年間入るとお得です。(支払い貯蓄が全経費となるので利益を削れるので節税保険となります)。

負担となる場合、自分の給与設定を減らせば一番税率の高い所得税を下げれて、支払いは全経費として多くなるので会社の利益余剰金も減らせて貯蓄しながら節税になります。

このグラフから分かる事は貯蓄割り合いが多すぎで、リターンが大きいものが少ない。

そう考えると株式投資以外は+10%程度しかリターンが得れないので株式投資を頑張ってるんですね^^;

改めて家計の見直しをすることをお勧めします。

女性は貯金は得意と思いますが、男性は支払いの方が得意なので貯蓄型生保に回すなどすると家計利回りが増えます。

買い物は必ずクレジットカードを使うなども大事な所ですよね。

その積み重ねの1年・2年・5年・15年・30年が大きな金利をもたらします。

私は借金やマイホームもないので金利としての支払いマイナスはありませんが税金の高さがあります。

ただし、賃貸家賃が割高という考えの人にはもちろんそれがマイナスでしょうが私はそうは思いませんので一長一短でしょうか。

税金に関しては、法律内で上手な人はさらに計算して敢えて銀行に借り入れしたりしますよね。

その辺の運用がへたくそなので勉強もしないといけないなと思っています。

資産運用には必ず賛否両論が付きまといますのでどれが正しいではなく、あくまで私の見直しです。

この見直しをすることで、自分の家計の見直しも出来ますし、現状把握が出来ます。

こういう機会がないと細かくする機会もありませんので良いきっかけになりました。

皆様も是非いちど家計の見直しと資産運用をしてうまい事回して教えて下さい。

一番良いのはどれなんてありませんが是非、より良いものがあればひろぱぱまで連絡の方、宜しくお願い致しますm_m

子供3人いるとプレッシャーが半端ないですが頑張ってます。

貯蓄生命保険・株式投資「以外」の利回り商品

ぜひ貯蓄生命保険・株式投資以外の利回り以外の年金や保険などがあれば是非教えてくださいm_m

ちょっともう一つ支払い型のものに入りたいなと思いましたが、これだよ!っていうおすすめのものがあれば勉強させて下さい。

あと1~2万円程度で考えていますが、子供たちに残せてあげれるような商品や内容ならなおさら良いなと思ってます。

グラフ通り現在の月々の世帯資産運用貯蓄が27万なのでギリギリ30万円越さない程度で納めたいと思います。

絶対に避けたいのが離婚ですね。^^;

今のところは大丈夫です(笑)。

ひろぱぱ資産運用してる?シリーズ全5弾